本周A股市场继续延续震荡,调整主因是国内明确不会出台超大规模刺激措施,以及海外鹰派加息加剧经济衰退担忧。

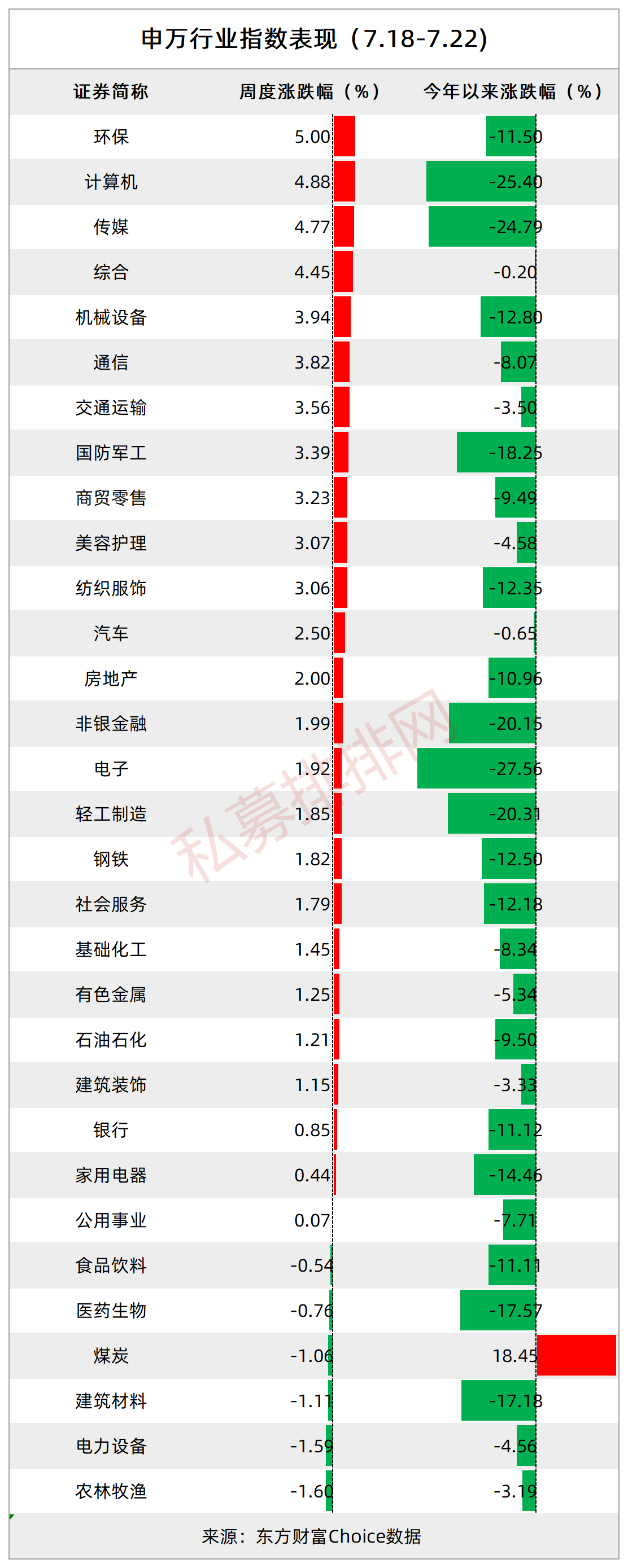

本周指数表现分化,上证指数上涨1.30%,深证成指下跌0.14%,创业板指下跌0.84%,沪深300下跌0.24%,中证500上涨1.50%。

风格方面,小盘风格占优,大盘成长回调明显,板块方面,本周多数板块有所上行。港口航运因为业绩预增、国内出口保持韧性以及全球港口拥堵加剧等因素在本周涨幅居前。多地推出绿色家电促销费政策,带动黑色家电在本周明显上涨,且本轮下乡对能耗关注增加,小家电在本周有小幅下跌。此外,汽车零部件也在本周持续上行。

公募基金二季报收官,公募整体仓位集中在食品饮料与新能源板块,不过贵州茅台取代宁德时代重回机构第一大重仓股。不过,机构对新能源产业链依旧十分青睐,包括宁德时代、隆基绿能等新能源龙头依旧入围公募基金前十大重仓股。

展望后市,中信证券指出,宽松政策预期再次校正,预计下半年稳增长更重落实而非加码,经济恢复的斜率开始放缓,政策预期校正后经济和企业盈利预测或依次修正,机构仓位步入高位,基金二季报披露后可能会加大心理波动诱发调仓。配置上,建议继续坚持成长制造、医药和消费均衡配置,短期成长制造更偏向半导体及军工。

北京私募备案10年封闭期产品,汉和、格雷资产业绩如何?

较长封闭期私募产品一直备受争议。封闭期相对较长,对于管理人来说可以更好的践行其投资理念,减少投资者频繁申赎的影响与亏损,在某种程度上也能提升投资者的持有体验。不过,过长的封闭期也意味着产品的流动性较差,如果恰逢管理人投研能力衰减且业绩持续下行,封闭期也会成为止损的最大阻碍。

虽然适度的封闭期有利于帮助投资人获取相对丰厚的回报,但是相对较短封闭期的产品更容易被接受。因此,即便目前存续私募证券投资基金已达83813只,考虑到投资人的投资需求,以及二级市场资产的流动性,设置长锁定期的产品占比依旧较低。

2022年市场跌宕起伏,持续下行的证券私募基金规模也无不映射今年募资的难度之大,不过即便在基金发行遇冷的情况下,依旧有私募发行锁定期长达10年的私募基金。

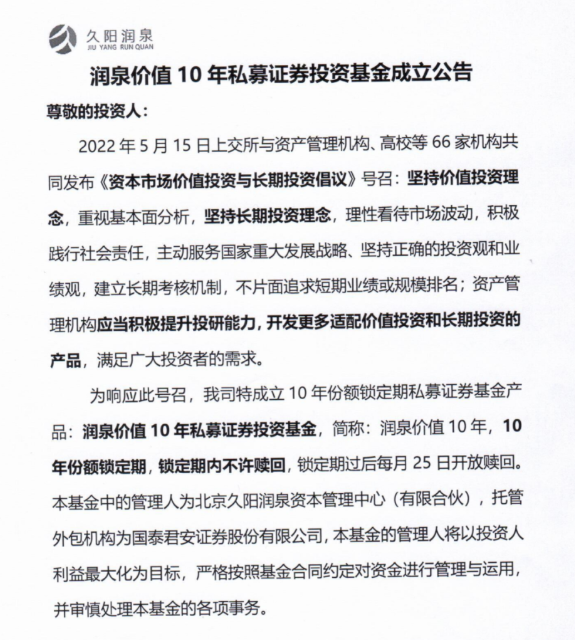

来自北京的久阳润泉资本在7月22日备案发行了名为“润泉价值10年私募证券投资基金”的私募基金,据悉,该基金设置了10年锁定期,锁定期内不许赎回,锁定期过后每月设置开放日赎回。

在此之前,也不乏部分私募管理人发行较长封闭期的产品。在2020年,就有汉和资本和格雷资产相继发布封闭期产品,且分别创下私募产品封闭期新纪录。

汉和资本不仅是国内较早推出三年封闭期产品的私募管理人,在2020年7月,更是宣布发行锁定期限为6年的产品。

无独有偶,在2020年9月,又有格雷资产宣布推出锁定期长达15年的产品。据格雷资产自述,15年封闭期产品的认购投资者主要为老客户,这部分投资者曾经购买过格雷资产的基金,认可公司的投资理念,而且其主要投资目的在于传承。

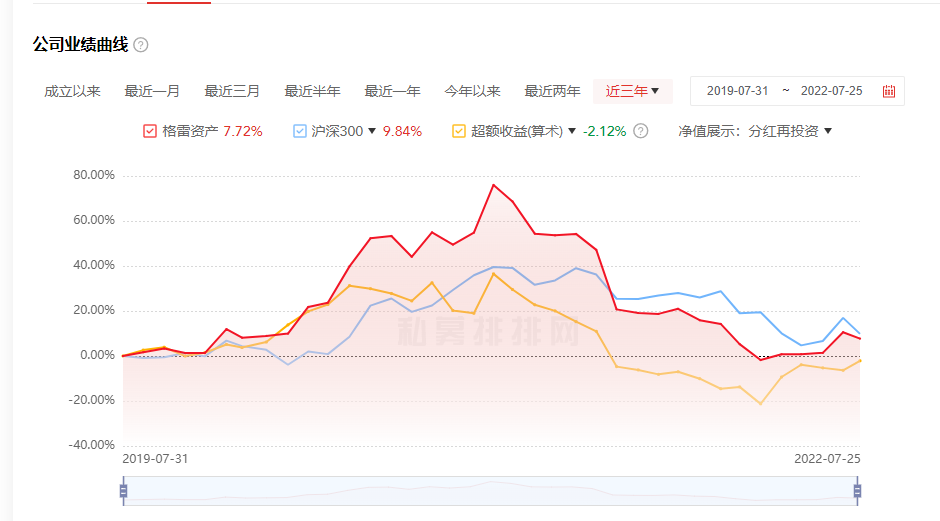

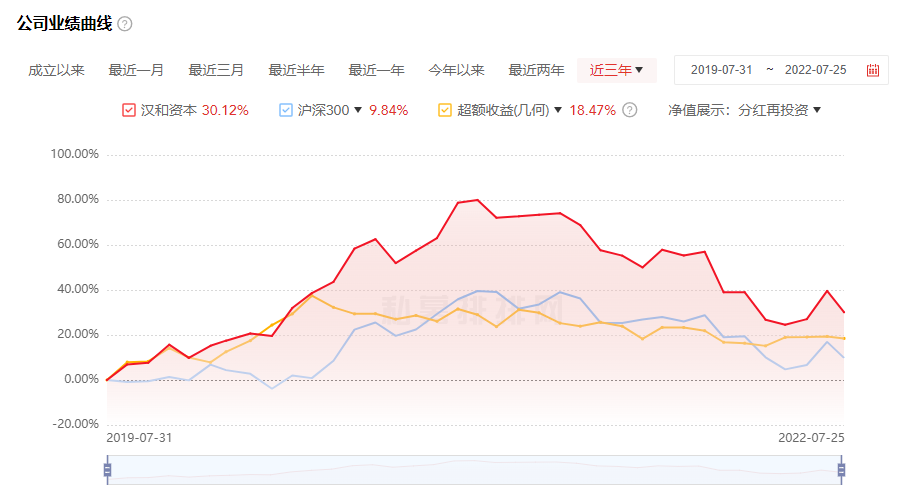

虽然在封闭期内不能赎回,但是投资者依旧关注产品的净值表现情况。从发行了较长封闭期私募近三年业绩来看,格雷资产近三年收益7.72%,相较沪深300指数9.84%的涨幅,业绩跑输大盘2.12个百分点。汉和资本近三年收益30.12%,虽然跑赢大盘,但较公司前几年的风光无限,业绩已经逊色不少。

私募排排网数据显示,此番推出10年期封闭期的私募久阳润泉资本成立于2014年,公司管理规模 5~10亿。代表产品“久阳润泉一号”成立于2014年8月,累计收益197.90%(7.22净值),年化收益14.69%。

私募看市:

磐耀资产:大规模刺激预期降温,小市值标的表现活跃

事件上,本周高层在世界经济论坛上强调不会为了过高增长目标而出台超大规模刺激措施。可以预见,上半年不可抗力挖的经济坑下半年不背,但也并不意味着下半年经济增长不重要。虽然更加强力的刺激不在,但社会面流动性其实非常宽裕。随着疫情的早发现早控制措施、政策的逐步落地、经济将逐步慢复苏,将对A股形成有效支撑,结构性慢牛趋势不变。

展望后续,成长依然是值得重点关注的方向,此外受益于大宗原材料下降以及受益经济复苏的消费、医药也值得持续关注。

复胜资产:继续排摸从中报业绩上有亮点的投资机会

展望后续,我们认为短期市场进入了一个相对“无序”的博弈阶段。对于高关注行业的业绩结果,有些人认为“结果很好”,有些人则可能理解成“没有那么糟”,虽然看似同为正面,但在股价后续继续上涨过程中,投资者的选择会出现分化。同时,博弈本身只是波动,这个过程是一个“零和博弈”,只会开始让一些投资者离场。

这时候我们认为这几件事是重要的:

1. 坚持常识,去理解不确定性世界下极大地确定性;

2. 不盲从不跟从,市场的趋势性机会从任何时间周期都会存在,但并非都能让投资者精准捕捉,还是要以“买公司本身”这个思维出发才能首先找到适合自己的投资组合。

3. 有自我批判的精神,投资中不可能有常胜将军,也没有那么多理所应当和顺理成章。有的就是大胆假设小心求证,我们还是要从业绩出发去推敲每一笔投资决策。人言人有愿,愿至天必成。这个阶段我们会继续对组合内持仓进行业绩的梳理与跟踪,同时继续排摸从中报业绩上有亮点的投资机会。

涌津投资:短期走势或以震荡整理为主

本周市场呈现震荡整固行情,板块轮动效应明显,军工、半导体、出行、医美等板块轮番活跃,前期涨幅较大的新能源板块则相对较弱。从流动性来看,本周北向资金累计净卖出37亿元。展望后市,中报业绩披露前后市场博弈加剧,短期走势或以震荡整理为主;建议重点关注商业模式优秀的优质消费品、优质成长科技公司,以及受政策影响较小的医药相关公司等机会。

名禹资产:市场短期仍为震荡存量博弈格局

投资策略上,4月底反弹至今的一些因素出现弱化,国内疫情散发未见趋缓,经济恢复的斜率开始放缓;高层最新表态显示稳增长调控更倾向落实而非加码;机构仓位大幅回升,北上资金趋弱;美欧经济衰退预期仍不时扰动。综合来看,我们认为市场短期仍为震荡存量博弈格局,重个股轻指数,更多关注结构性机会,即将召开的政治局会议是重要观察点。

投资机会上,关注中报业绩有望维持较高速增长的方向,如新能源、部分医药、军工,关注受益成本改善的中游制造业。关注周四的美联储7月议息会议、周日公布的中国7月PMI数据、或有的中美通话情况。

久期投资:看好疫后经济修复带来的消费复苏

海外市场,月初加息预期快速上升后,多位美联储官员安抚市场,7月份加息预期下调到75bp,9月份加息预期下调到50bp,大宗商品出现短暂的横盘或反弹,但不改变中长期走势。

国内股市出现月度级别的回调,疫情控制良好,但各地的出行仍存限制,消费需求疲弱,地产停贷事件的影响持续发酵,经济复苏的曲线恐怕将更加平缓。逆周期政策方面,汽车7月份销售数据环比有所回调,基建可能因天气原因延迟开工。但经济复苏越缓慢,经济体对逆周期政策的需求越大。

我们看好几个方向:(1)疫后经济修复,带来的消费复苏;(2)大宗商品成本下降带来的景气中游制造业利润回升;(3)工程机械、电网和船舶等受益于逆周期政策,或者进入周期拐点的行业;(4)医疗行业的CXO、器械等。

本页面所涉私募基金内容仅对合格投资者展示!因擅自转载、引用等行为导致非合格投资者获取本文信息的,由转载方自行承担法律责任和可能产生的一切风险。

本页内容不构成任何投资建议,相关数据及信息来自基金管理人、托管估值机构、外部数据库,并可能援引内外部榜单、其他专业人士/或机构撰写制作的相关研究成果或观点,我司对所载资料的真实性、准确性、时效性及完整性不作任何实质性判断,对所涉产品/机构/人员不作任何明示或暗示的预测、保证,亦不承担任何形式的责任。

版权声明:未经许可,任何个人或机构不得进行任何形式的修改或将其用于商业用途。转载、引用、翻译、二次创作(包括但不限于以影音等其他形式展现作品内容)或以任何商业目的进行使用的,必须取得作者许可并注明作品来源为私募排排网,同时载明内容域名出处