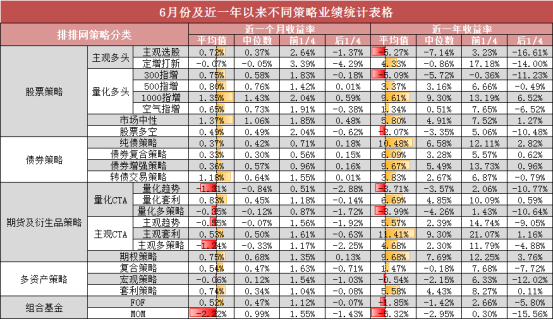

一、各类私募策略月度表现

根据私募排排网策略分类,股票策略的主观多头策略细分为主观选股策略和定增打新策略。2023年6月,主观选股策略平均收益为0.72%,定增打新策略平均收益为-0.07%。

图1:2023年6月份及近一年以来不同策略业绩全市场统计表格

数据来源:私募排排网,数据截止至2023年6月30日

二、股票市场表现回顾

今年上半年,权益市场整体先涨后跌,结构化行情较为明显。1月外资大幅流入,在短期增量资金有限的市场中主导行情;符合外资审美的权重股开启反弹,支撑指数稳步上行,沪指一度突破3300点。随后,中特估与TMT板块开启双主线轮动行情,市场演绎极致化的结构性行情,但在4月至5月主线开始逐渐熄火。受经济复苏影响的消费等板块,因经济复苏斜率不及市场预期,在上半年以来持续震荡回落,回撤较大。今年上半年,截至6月30日,上证指数上涨至3202.06点,半年涨幅为3.65%。深证成指上涨至11026.58点,半年涨幅为0.10%。

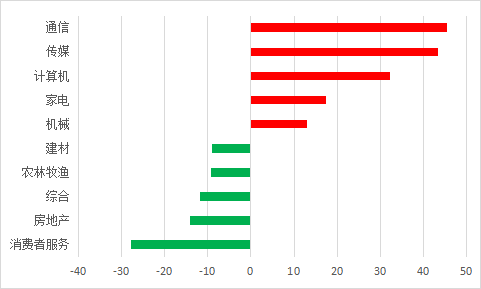

(1)行业上,按中信一级行业分类,30个行业中,上半年共15个行业实现上涨,15个行业下跌。其中,通信、传媒、计算机等行业板块表现相对较好,消费者服务、房地产、综合的跌幅较大。

图2:2023年上半年中信一级行业收益排名前五及后五

数据来源:东方财富choice,截止至2023年6月30日

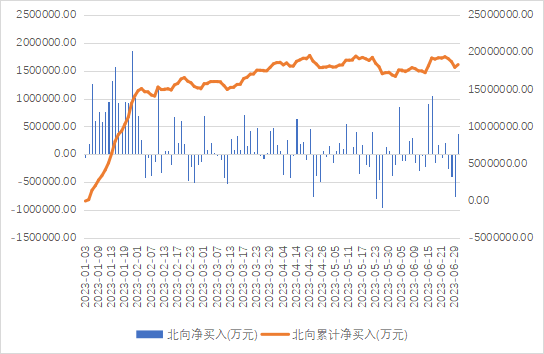

- 上半年,北上资金大幅流入,半年净买入约1834.17亿元,从汇率来看,当前人民币汇率已跌至前期低点附近,持续下跌空间已不大。

图3:2023年上半年北向资金净买入金额(万元)

数据来源:东方财富choice,截止至2023年6月30日

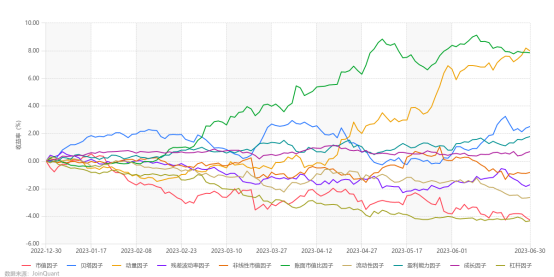

- 风格因子上,我们将风格因子分为:市值因子、贝塔因子、动量因子、残差波动率因子、非线性市值因子、账面市值比因子、流动性因子、盈利能力因子、成长因子和杠杆因子,共十类。上半年,表现最好的因子为动量因子,表现最弱的因子为杠杆因子,在10个因子中,共5个因子贡献正收益,正收益前三的因子分别为动量因子、账面市值比因子、贝塔因子,共5个因子贡献负收益,负收益前三的因子分别为杠杆因子、市值因子、流动性因子。

图4:风格因子表现图

数据来源:私募排排网组合大师、JoinQuant,截止至2023年6月30日

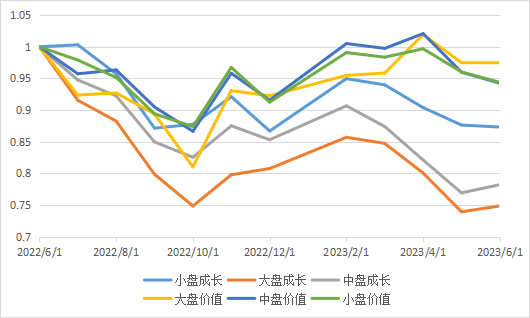

- 股票风格上,我们把市场风格分为大/中/小盘的价值/成长风格。今年上半年,大盘价值风格上涨最多,中盘成长风格跌幅最大。

图5:市场风格表现图

数据来源:东方财富Choice,截止至2023年6月30日

三、股票主观多头策略表现回顾

(一)股票主观多头策略指数表现

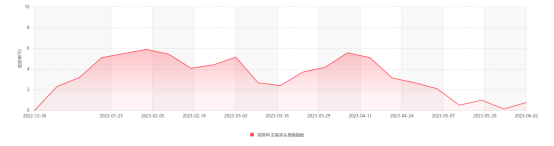

我们以排排网·主观多头策略指数来观察股票主观多头产品整体运行情况,具有一定代表意义。

今年以来,截止至6月30日,排排网·主观多头策略指数上涨1.01%,上半年总体呈现先涨后跌的走势,在5月至6月期间波动较小。

图6:排排网·主观多头策略指数

数据来源:私募排排网组合大师,数据截止至2023年6月30日

按照管理人管理规模来分类,可分为五亿、十亿、二十亿、五十亿、百亿等,我们以排排网私募系列指数(排排网·五亿股票私募指数、排排网·十亿股票私募指数、排排网·二十亿股票私募指数、排排网·五十亿股票私募指数、排排网·百亿股票私募指数)来观察各类规模管理人的整体表现情况。

从下表可见,上半年,五十亿股票私募指数的波动相较于其他规模私募指数表现更好,涨幅较大。实操中,不同规模的管理人的选股偏好可能有所不同,规模较大的管理人可能更倾向于市值较大、流动性较好的股票,且在持有标的上相对更分散,而规模较小的管理人选股相对灵活,持仓也可能更为集中。

表1:排排网私募系列指数区间收益率

数据来源:私募排排网组合大师,数据截止至2023年6月30日

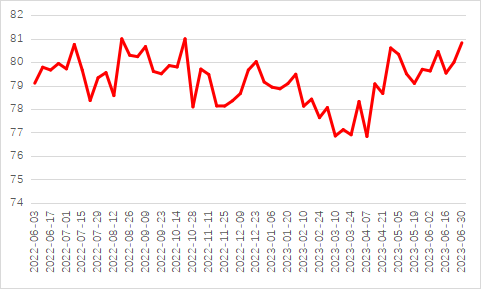

(二)股票私募基金仓位

我们以排排网·股票私募仓位指数来观察股票私募基金整体仓位变化。2023年6月30日,股票私募仓位指数为80.82%,较2023年6月2日仓位指数(79.62%)有小幅上升。

图7:排排网·股票私募仓位指数(%)

数据来源:私募排排网组合大师,数据截止至2023年6月30日

(三)股票主观多头策略产品运作情况

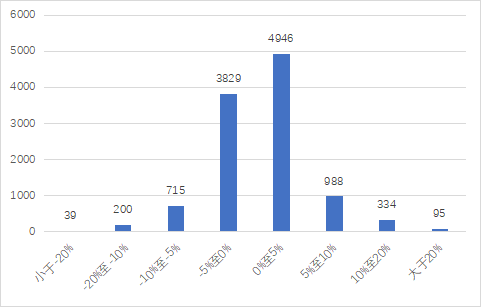

我们对私募排排网组合大师所收录的11146只股票主观多头策略产品进行分析,股票主观多头策略产品主要细分为主观选股产品和定增打新产品。

今年上半年,股票主观策略产品平均收益为2.84%,前1/4分位收益为8.20%,后1/4分位收益为-5.97%。

本月,股票主观选股产品的平均收益为0.72%,定增打新产品的平均收益为-0.07%。所有股票主观多头产品中,共6363只产品的收益大于或等于0%,共4783只产品的收益小于0%,获得正收益的产品比例为57.09%。本月收益主要集中于0%至5%之间,占比约为44.37%。

图8:股票主观多头策略产品收益分布图

数据来源:私募排排网组合大师,数据截止至2023年6月30日

四、总结

今年上半年,因国内外多重因素影响,市场情绪逐步由放开后的乐观走向中性偏悲观。

国际上,因基金加息导致硅谷银行破产、国外经济衰退预期加强,国外需求有较大衰减。而下半年可能仍有两次加息,短期权益市场或仍有一定承压。人民币汇率持续贬值,美元兑人民币目前已接近近年来的高位,后续贬值空间不大,或将保持宽幅震荡。

国内,近几个月的经济高频数据显示出国内经济仍维持较低的斜率复苏,社会投资意愿较弱,仍需要更多的政策扶持。在股票市场上,5月至6月的快速下跌几乎把上半年的涨幅抹平,前期热门的投资主线在6月都出现的较大的回调,赚钱效应的下降让市场的交投情绪也有所回落。

虽然当前市场成交较为低迷,但从估值来看,当前市场已处于相对历史低位,配置性价比较高。进入到7月,业绩将有望成为市场关注的主线,再叠加月末有望新一轮支持政策出台推动市场预期改善,我们认为对于后续的市场不必过于悲观,当前的回调可能是较好的布局时点。

风险提示:

本文信息来源于公开资料或对投资经理的访谈,相关数据仅为排排网财富研究之用,不代表对数据来源真实性、准确性、完整性的实质性判断和保证,不构成任何宣传推介及投资建议,请投资者谨慎参考。

投资有风险,本文涉及基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,我司未以明示、暗示或其他任何方式承诺或预测产品未来收益。投资者应谨慎注意各项风险,认真阅读基金合同、基金产品资料概要等销售文件,充分认识产品的风险收益特征,并根据自身情况作出投资决策,对投资决策自负盈亏。

版权声明:

未经许可,任何个人或机构不得进行任何形式的修改或将其用于商业用途。转载、引用、翻译、二次创作(包括但不限于以影音等其他形式展现作品内容)或以任何商业目的进行使用的,必须取得我司许可并注明作品来源为排排网财富,同时载明内容域名出处。

本页面所涉私募基金内容仅对合格投资者展示!因擅自转载、引用等行为导致非合格投资者获取本文信息的,由转载方自行承担法律责任和可能产生的一切风险。

本页内容不构成任何投资建议,相关数据及信息来自基金管理人、托管估值机构、外部数据库,并可能援引内外部榜单、其他专业人士/或机构撰写制作的相关研究成果或观点,我司对所载资料的真实性、准确性、时效性及完整性不作任何实质性判断,对所涉产品/机构/人员不作任何明示或暗示的预测、保证,亦不承担任何形式的责任。

版权声明:未经许可,任何个人或机构不得进行任何形式的修改或将其用于商业用途。转载、引用、翻译、二次创作(包括但不限于以影音等其他形式展现作品内容)或以任何商业目的进行使用的,必须取得作者许可并注明作品来源为排排网财富,同时载明内容域名出处